Comment est calculé l’assurance emprunteur ?

Sommaires

Comment est calculé l’assurance emprunteur ?

Pour le calculer les mensualités, il faut multiplier le taux d’assurance par le montant emprunté, puis diviser le résultat par 12. … Ensuite, le coût total de l’assurance de prêt se calcul en multipliant le coût annuel qui est ici de 684 € par la durée de l’emprunt en année, soit 684*20, ce qui donne 13 680 €.

Quel pourcentage pour assurance prêt immobilier ?

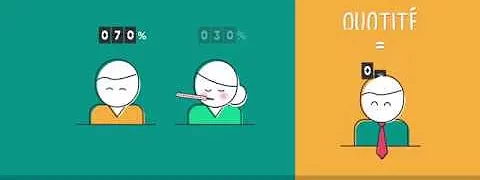

pour un emprunteur seul : une garantie à 100 % est obligatoire ; pour un prêt sur deux têtes : 30 % / 70 % ; 40 % / 60 % ; 50 % / 50 % voire 100 % sur chaque tête ou encore tout autre pourcentage dès lors que l’addition des deux quotités fait au minimum 100 % et au maximum 200 %.

Comment calculer l’assurance groupe ?

Contrat à contribution définie : l’employeur prélève une partie du salaire brut (en moyenne, 2%) et le place dans l’assurance groupe. Cet argent fructifie ensuite, jusqu’à la retraite de l’employé à un taux minimal garanti de 1,75%. C’est ce contrat qui est le plus répandu.

Comment calculer une surprime d’assurance ?

L’assureur prend en compte votre âge pour calculer le prix de l’assurance. Il considère ainsi que plus vous êtes âgé, plus le risque d’accident est élevé. Le prix augmente donc en conséquence (surprime de % par rapport au taux de base).

Qu’est-ce que le TAEA ?

Le Taux Annuel Effectif Assurance (TAEA) permet normalement de comparer les assurances entre elles et de calculer le coût total de votre financement en l’ajoutant au taux de votre crédit.

Quelle quotité assurance ?

« Si l’on veut une assurance maximale, il faut opter pour une quotité de 100/100, soit une assurance à 200 %. … Exemple : celui qui a un salaire plus important s’assure à 70 % et son conjoint à 30 % seulement. Cela signifie que si le premier décède, par exemple, le second n’aura plus que 30 % de la prime à payer. »

Quelle Quotite ?

Définition de la quotité d’assurance. La quotité d’une assurance emprunteur représente le pourcentage du capital de l’emprunt couvert par l’assureur. Elle peut aller de % par co-emprunteur.

Quel est le calcul de l’assurance emprunteur individuelle?

- Pour une assurance emprunteur individuelle, le capital restant dû sert de base à la formule de calcul de l’assurance du prêt immobilier, ce qui implique un nouveau calcul chaque année. Celui-ci est donc plus précis et plus complexe. Il faut se référer au tableau d’amortissement pour consulter le taux appliqué à chaque échéance.

Comment réduire le coût de votre assurance emprunteur?

- Selon l’assureur choisi (assurance groupe de la banque ou assurance extérieure), il est possible de réduire le coût de votre assurance emprunteur en souscrivant à un taux moins élevé, sans pour autant baisser vos niveaux de garanties ni modifier la durée de votre prêt.

Quel est le taux d’assurance emprunteur?

- Prenez le taux d’assurance emprunteur et appliquez-le au montant de votre prêt. Divisez ensuite le résultat par 12 pour obtenir le montant de vos mensualités d’assurance de prêt immobilier. Exemple : le taux appliqué est de 0,5 % et votre emprunt de 150 000 €. Vous obtenez alors 750 € (150 000 x 0,5/100), que vous divisez par 12.

Comment calculer le coût de l’assurance crédit immobilier sur capital emprunté?

- Le calcul du coût de l’assurance crédit immobilier sur capital emprunté est employé par l’organisme prêteur. En effet, si vous passez par le contrat de groupe de votre banque, c’est généralement cette méthode de calcul qui sera utilisée.

Optimiser son assurance de prêt immobilier pour des économies significatives

La recherche d’une assurance de prêt immobilier compétitive est une étape incontournable pour tout emprunteur souhaitant minimiser ses coûts. En comparant les offres disponibles sur le marché, vous pouvez trouver des contrats d’assurance qui offrent des taux plus avantageux que ceux proposés par votre banque. Cette démarche permet à la fois de réaliser des économies sur le coût total de votre prêt et de bénéficier de garanties adaptées à vos besoins spécifiques. Vous pouvez souscrire une assurance de prêt immobilier sur ce site par exemple. Vous aurez accès à une large gamme d’options qui pourront être personnalisées en fonction de votre profil et de vos exigences financières.

Les avantages de la délégation d’assurance

Le fait d’opter pour une délégation d’assurance, c’est-à-dire choisir un assureur autre que celui proposé par la banque prêteuse, présente plusieurs avantages. Cette démarche vous offre tout d’abord la possibilité de comparer différentes offres et de sélectionner celle qui propose les meilleures conditions en termes de taux et de couverture. Cette flexibilité permet de mieux maîtriser le coût de votre assurance emprunteur sur la durée totale du prêt. Notez par ailleurs qu’en cas de changement de situation personnelle ou professionnelle, la délégation d’assurance offre une plus grande souplesse pour ajuster les garanties et les quotités selon les nouvelles réalités de l’emprunteur.

Les étapes clés pour changer d’assurance de prêt

Grâce à la loi Hamon et à l’amendement Bourquin, le changement d’assurance de prêt immobilier est une opération désormais accessible à tous les emprunteurs. La première étape consiste à trouver une nouvelle assurance offrant des conditions plus avantageuses que celles de votre contrat actuel. Une fois la nouvelle assurance choisie, vérifiez que les garanties proposées sont équivalentes à celles de votre contrat initial pour obtenir l’accord de la banque. Résiliez ensuite l’ancien contrat en respectant les délais légaux et les formalités de notification. Même si elle est simple, la procédure exige une certaine rigueur pour éviter un chevauchement ou une interruption de couverture. En prenant ces précautions, vous réaliserez des économies substantielles et améliorerez la gestion de votre budget sur le long terme.